Heeft u dringend een lening nodig, maar staat u op de zwarte lijst? Dit kan een lastige situatie zijn, maar het betekent niet dat het onmogelijk is om financiële hulp te krijgen. Het hebben van een negatieve vermelding op de zwarte lijst kan uw kredietwaardigheid beïnvloeden en traditionele geldverstrekkers kunnen terughoudend zijn om u een lening te verstrekken. Echter, er zijn nog steeds opties beschikbaar voor mensen die dringend financiële ondersteuning nodig hebben.

Als u op de zwarte lijst staat, betekent dit meestal dat u in het verleden problemen heeft gehad met het terugbetalen van leningen of andere financiële verplichtingen. Dit kan resulteren in een negatieve registratie bij kredietregistratiebureaus en kan uw kredietscore aantasten.

Gelukkig zijn er alternatieve geldverstrekkers die bereid zijn om leningen te verstrekken aan mensen met een negatieve vermelding op de zwarte lijst. Deze geldverstrekkers richten zich vaak meer op uw huidige financiële situatie en uw vermogen om de lening terug te betalen, in plaats van alleen naar uw krediethistorie te kijken.

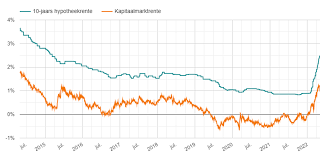

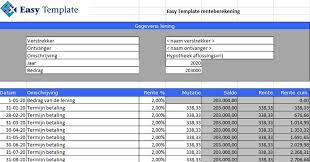

Het is belangrijk om te onthouden dat lenen wanneer u op de zwarte lijst staat risico’s met zich meebrengt. Deze leningen kunnen hogere rentetarieven hebben en strengere voorwaarden dan traditionele leningen. Het is daarom essentieel om goed na te denken over uw financiële situatie en ervoor te zorgen dat u in staat bent om de lening terug te betalen voordat u besluit om een dergelijke overeenkomst aan te gaan.

Als u dringend een lening nodig heeft en op de zwarte lijst staat, raden we aan om contact op te nemen met alternatieve geldverstrekkers die gespecialiseerd zijn in het verstrekken van leningen aan mensen met een minder dan perfecte kredietscore. Zorg ervoor dat u alle voorwaarden begrijpt voordat u akkoord gaat met een lening, en overweeg indien mogelijk ook andere opties zoals familiehulp of schuldhulpverlening.

Veelgestelde Vragen over Dringend Lenen en de Zwarte Lijst in België

- Wat als je geen lening kunt krijgen?

- Is er een minilening mogelijk in België?

- Welke bank als je op een zwarte lijst staat?

- Hoe kan ik lenen met zwarte lijst?

- Kan ik met spoed geld lenen met een negatieve BKR-registratie?

- Hoe geraak ik van de zwarte lijst Nationale Bank?

- Hoe lang sta je op zwarte lijst na schuldbemiddeling?

- Wie kan mij helpen aan een lening?

- Waar kan ik met spoed geld krijgen?

- Kan ik een lening krijgen als ik schulden heb?

- Wat als ik geen lening kan krijgen?

- Hoe geld lenen als je op een zwarte lijst staat?

- Kan ik nog geld lenen als ik op de zwarte lijst sta?

- Wat te doen als je snel geld nodig hebt?

- Hoezo kan ik geen geld lenen?

- Kan ik geld lenen zonder loonfiches?

- Wat te doen als je geen lening krijgt?

- Hoe kom ik met spoed aan geld?

- Kan je een lening krijgen met schulden?

Wat als je geen lening kunt krijgen?

Als u geen lening kunt krijgen van traditionele geldverstrekkers vanwege bijvoorbeeld uw vermelding op de zwarte lijst, is het begrijpelijk dat dit tot bezorgdheid kan leiden. In een dergelijke situatie is het belangrijk om niet bij de pakken neer te zitten en alternatieve oplossingen te overwegen. U kunt bijvoorbeeld contact opnemen met gespecialiseerde geldverstrekkers die leningen verstrekken aan mensen met een minder dan perfecte kredietscore. Daarnaast kunt u ook kijken naar andere manieren om financiële ondersteuning te krijgen, zoals het raadplegen van een financieel adviseur of het verkennen van opties zoals peer-to-peer leningen of crowdfunding. Het is altijd verstandig om alle beschikbare mogelijkheden te onderzoeken en weloverwogen beslissingen te nemen die passen bij uw financiële situatie.

Is er een minilening mogelijk in België?

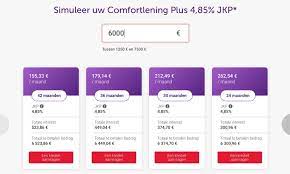

Ja, er zijn mogelijkheden voor minileningen in België, zelfs als u op de zwarte lijst staat. Een minilening is een kleine lening met een korte looptijd die vaak wordt verstrekt zonder een uitgebreide kredietcontrole. Dit kan een optie zijn voor mensen die dringend financiële steun nodig hebben, zelfs als ze een negatieve vermelding op de zwarte lijst hebben. Het is echter belangrijk om te weten dat minileningen doorgaans hogere rentetarieven en kosten met zich meebrengen dan traditionele leningen, dus het is verstandig om zorgvuldig te overwegen of dit de beste optie is voor uw situatie. Het is altijd aan te raden om goed geïnformeerd te zijn over de voorwaarden en kosten voordat u besluit om een minilening af te sluiten.

Welke bank als je op een zwarte lijst staat?

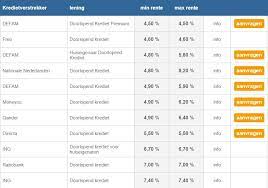

Als u op de zwarte lijst staat en dringend een lening nodig heeft, kan het lastig zijn om bij traditionele banken een lening te verkrijgen. Veel traditionele banken hanteren strikte criteria en zullen terughoudend zijn om leningen te verstrekken aan mensen met een negatieve vermelding op de zwarte lijst. In dergelijke gevallen kunt u overwegen om contact op te nemen met alternatieve geldverstrekkers, zoals online kredietverstrekkers of gespecialiseerde leningmaatschappijen die zich richten op het verstrekken van leningen aan mensen met een minder dan perfecte kredietscore. Het is belangrijk om grondig onderzoek te doen naar de reputatie en voorwaarden van deze geldverstrekkers voordat u besluit om met hen in zee te gaan.

Hoe kan ik lenen met zwarte lijst?

Veel mensen vragen zich af hoe ze kunnen lenen als ze op de zwarte lijst staan. Hoewel het hebben van een negatieve vermelding op de zwarte lijst hun kredietscore kan beïnvloeden, zijn er nog steeds mogelijkheden beschikbaar voor het verkrijgen van een lening. Alternatieve geldverstrekkers die zich richten op uw huidige financiële situatie en uw terugbetalingscapaciteit kunnen een optie zijn voor mensen die dringend financiële steun nodig hebben. Het is echter belangrijk om te onthouden dat lenen met een negatieve krediethistorie risico’s met zich meebrengt, zoals hogere rentetarieven en strengere voorwaarden. Het is daarom verstandig om goed geïnformeerd te zijn over alle aspecten van de lening voordat u een beslissing neemt.

Kan ik met spoed geld lenen met een negatieve BKR-registratie?

Ja, het is mogelijk om met spoed geld te lenen ondanks een negatieve BKR-registratie. Er zijn geldverstrekkers die zich specifiek richten op mensen met een minder dan perfecte kredietscore en die bereid zijn om leningen te verstrekken aan personen op de zwarte lijst. Het is echter belangrijk om te onthouden dat lenen met een negatieve BKR-registratie risico’s met zich meebrengt, zoals hogere rentetarieven en strengere voorwaarden. Het is daarom verstandig om goed geïnformeerd te zijn over de voorwaarden van de lening en ervoor te zorgen dat u in staat bent om deze tijdig terug te betalen.

Hoe geraak ik van de zwarte lijst Nationale Bank?

Veel mensen vragen zich af: “Hoe geraak ik van de zwarte lijst van de Nationale Bank af?” Het proces om van de zwarte lijst af te komen kan complex zijn en vereist geduld en inspanning. Om uw negatieve vermelding te verwijderen, moet u eerst al uw openstaande schulden aflossen en voldoen aan alle financiële verplichtingen. Vervolgens kunt u een verzoek indienen bij de Nationale Bank om uw situatie te laten herzien. Het is belangrijk om alle benodigde documentatie te verstrekken en eventuele bewijzen van betalingen te tonen om uw zaak te ondersteunen. Het kan even duren voordat uw verzoek wordt verwerkt, dus het is essentieel om geduldig te blijven tijdens dit proces.

Hoe lang sta je op zwarte lijst na schuldbemiddeling?

De duur van uw vermelding op de zwarte lijst na schuldbemiddeling kan variëren afhankelijk van verschillende factoren. Over het algemeen blijft een negatieve registratie op de zwarte lijst staan gedurende een periode van één tot tien jaar, afhankelijk van de ernst van de situatie en het soort schuldregeling dat is getroffen. Na afloop van deze periode wordt uw vermelding automatisch verwijderd uit het bestand van de kredietregistratiebureaus. Het is echter belangrijk om te weten dat deze registratie invloed kan hebben op uw kredietscore en uw vermogen om in de toekomst leningen of andere financiële producten aan te vragen.

Wie kan mij helpen aan een lening?

Als u dringend een lening nodig heeft en op de zwarte lijst staat, kunt u terecht bij alternatieve geldverstrekkers die gespecialiseerd zijn in het verstrekken van leningen aan mensen met een minder dan perfecte kredietscore. Deze geldverstrekkers richten zich vaak meer op uw huidige financiële situatie en uw vermogen om de lening terug te betalen, in plaats van alleen naar uw krediethistorie te kijken. Het is belangrijk om zorgvuldig te overwegen welke geldschieter het beste bij uw behoeften past en om ervoor te zorgen dat u alle voorwaarden begrijpt voordat u akkoord gaat met een leningsovereenkomst.

Waar kan ik met spoed geld krijgen?

Als u dringend geld nodig heeft en op de zwarte lijst staat, kunt u overwegen om contact op te nemen met alternatieve geldverstrekkers die gespecialiseerd zijn in het verstrekken van leningen aan mensen met een minder dan perfecte kredietscore. Deze geldverstrekkers kunnen flexibeler zijn in hun beoordeling en zich meer richten op uw huidige financiële situatie en terugbetalingscapaciteit. Het is echter belangrijk om voorzichtig te zijn en alle voorwaarden van de lening zorgvuldig door te nemen voordat u akkoord gaat. Overweeg ook andere opties zoals familiehulp, schuldhulpverlening of financiële ondersteuning van lokale instanties.

Kan ik een lening krijgen als ik schulden heb?

Ja, het is mogelijk om een lening te krijgen als u schulden heeft, maar het hebben van schulden kan van invloed zijn op uw kredietwaardigheid en het soort leningen dat voor u beschikbaar is. Geldverstrekkers zullen uw financiële situatie beoordelen voordat ze beslissen of ze u een lening willen verstrekken. Als u schulden heeft, kan dit betekenen dat u als een risicovolle klant wordt beschouwd en dat geldverstrekkers terughoudender kunnen zijn om u een lening te geven. Het is belangrijk om transparant te zijn over uw schulden en om een realistisch plan te hebben voor het terugbetalen van zopaslening om uw kansen op goedkeuring te vergroten.

Wat als ik geen lening kan krijgen?

Indien u geen lening kunt krijgen van traditionele geldverstrekkers vanwege uw vermelding op de zwarte lijst, is het begrijpelijk dat dit voor frustratie kan zorgen. In zo’n situatie is het belangrijk om kalm te blijven en te weten dat er nog steeds opties beschikbaar zijn. U kunt overwegen om contact op te nemen met alternatieve geldverstrekkers die gespecialiseerd zijn in leningen voor mensen met een minder dan perfecte kredietscore. Daarnaast kunt u ook kijken naar andere mogelijkheden, zoals het inschakelen van professionele financiële hulp of het onderzoeken van alternatieve financieringsbronnen. Het is altijd verstandig om uw opties te verkennen en advies in te winnen voordat u een definitieve beslissing neemt.

Hoe geld lenen als je op een zwarte lijst staat?

Veel mensen vragen zich af hoe ze geld kunnen lenen als ze op de zwarte lijst staan. Hoewel het hebben van een negatieve vermelding op de zwarte lijst uw kredietwaardigheid kan beïnvloeden, zijn er nog steeds mogelijkheden om een lening te verkrijgen. Alternatieve geldverstrekkers die zich specialiseren in leningen voor mensen met een minder dan perfecte kredietscore, kunnen een oplossing bieden. Deze geldverstrekkers beoordelen vaak uw huidige financiële situatie en uw vermogen om de lening terug te betalen, in plaats van uitsluitend te kijken naar uw krediethistorie. Het is echter belangrijk om de risico’s te begrijpen die gepaard gaan met lenen wanneer u op de zwarte lijst staat, zoals hogere rentetarieven en strengere voorwaarden.

Kan ik nog geld lenen als ik op de zwarte lijst sta?

Ja, het is mogelijk om geld te lenen als u op de zwarte lijst staat, maar het kan wat uitdagender zijn. Geldverstrekkers die zich specialiseren in leningen aan mensen met een negatieve krediethistorie kunnen nog steeds opties bieden voor degenen die dringend financiële hulp nodig hebben. Deze geldverstrekkers zullen uw huidige financiële situatie en uw vermogen om de lening terug te betalen waarschijnlijk zwaarder laten wegen dan uw verleden. Het is echter belangrijk om te onthouden dat lenen in deze situatie risico’s met zich meebrengt, zoals hogere rentetarieven en strengere voorwaarden. Het is verstandig om goed geïnformeerd te zijn over de mogelijke consequenties voordat u besluit een lening aan te vragen terwijl u op de zwarte lijst staat.

Wat te doen als je snel geld nodig hebt?

Als je snel geld nodig hebt en op de zwarte lijst staat, zijn er nog steeds opties beschikbaar om financiële hulp te krijgen. In zo’n situatie is het raadzaam om contact op te nemen met alternatieve geldverstrekkers die bereid zijn leningen te verstrekken aan mensen met een minder dan perfecte kredietscore. Het is belangrijk om goed te kijken naar de voorwaarden en rentetarieven van dergelijke leningen, zodat je een weloverwogen beslissing kunt nemen. Daarnaast kan het ook nuttig zijn om andere mogelijke bronnen van financiële ondersteuning te overwegen, zoals familiehulp of professioneel advies van een schuldhulpverlener. Het is essentieel om verstandige financiële beslissingen te nemen en ervoor te zorgen dat je in staat bent om de lening terug te betalen zonder verdere financiële problemen te veroorzaken.

Hoezo kan ik geen geld lenen?

Het kan frustrerend zijn wanneer u dringend een lening nodig heeft en geconfronteerd wordt met beperkingen vanwege uw vermelding op de zwarte lijst. Geldverstrekkers maken gebruik van uw krediethistorie om hun beslissing te onderbouwen, en een negatieve registratie kan hen terughoudend maken om u een lening te verstrekken. Het is belangrijk om te begrijpen dat geld lenen een risicovolle transactie is voor geldverstrekkers, en zij moeten zekerheid hebben dat u in staat bent om de lening terug te betalen. Als u op de zwarte lijst staat, kan dit hun vertrouwen in uw terugbetalingscapaciteit schaden. Het is raadzaam om alternatieve geldverstrekkers te overwegen die bereid zijn om naar uw huidige financiële situatie te kijken en u mogelijk toch een lening kunnen verstrekken ondanks uw negatieve krediethistorie.

Kan ik geld lenen zonder loonfiches?

Veel mensen vragen zich af of ze geld kunnen lenen zonder loonfiches, vooral als ze dringend een lening nodig hebben en op de zwarte lijst staan. Het is echter belangrijk om te weten dat het hebben van loonfiches meestal een vereiste is voor traditionele geldverstrekkers, omdat dit hen helpt om uw financiële stabiliteit en terugbetalingscapaciteit te beoordelen. Als u geen loonfiches kunt overleggen, kan dit het moeilijker maken om een lening te krijgen bij reguliere instellingen. In dergelijke gevallen kunnen alternatieve geldverstrekkers die gespecialiseerd zijn in leningen aan mensen met een minder dan perfecte kredietscore mogelijk andere documenten accepteren als bewijs van inkomen, zoals bankafschriften of belastingaangiften.

Wat te doen als je geen lening krijgt?

Als u geen lening kunt krijgen van traditionele geldverstrekkers vanwege uw vermelding op de zwarte lijst, zijn er nog steeds stappen die u kunt nemen. Allereerst is het raadzaam om contact op te nemen met alternatieve geldverstrekkers die bereid zijn leningen te verstrekken aan mensen met een minder dan perfecte kredietscore. Daarnaast kunt u overwegen om uw financiële situatie te verbeteren door openstaande schulden af te lossen en uw kredietscore te herstellen. Het is ook verstandig om advies in te winnen bij een financieel adviseur of een schuldhulpverleningsinstantie om u te helpen bij het beheren van uw financiën en het vinden van passende oplossingen. Het belangrijkste is om geduldig te blijven en niet overhaaste beslissingen te nemen bij het zoeken naar financiële ondersteuning.

Hoe kom ik met spoed aan geld?

Als u dringend geld nodig heeft en op de zwarte lijst staat, kan het lastig zijn om aan een lening te komen. In dergelijke situaties is het raadzaam om contact op te nemen met alternatieve geldverstrekkers die gespecialiseerd zijn in het verstrekken van leningen aan mensen met een minder dan perfecte kredietscore. Deze geldverstrekkers kunnen mogelijk oplossingen bieden voor uw financiële behoeften, maar het is belangrijk om de voorwaarden zorgvuldig te overwegen en ervoor te zorgen dat u in staat bent om de lening tijdig terug te betalen.

Kan je een lening krijgen met schulden?

Veel mensen vragen zich af of ze een lening kunnen krijgen als ze al schulden hebben. Het hebben van schulden kan inderdaad invloed hebben op uw kredietscore en uw vermogen om een lening te verkrijgen, maar het betekent niet noodzakelijk dat het onmogelijk is. Er zijn geldverstrekkers die bereid zijn om leningen te verstrekken aan mensen met schulden, maar het is belangrijk om te begrijpen dat dit gepaard kan gaan met hogere rentetarieven en strengere voorwaarden. Het is essentieel om uw financiële situatie zorgvuldig te evalueren voordat u besluit om een lening aan te vragen en ervoor te zorgen dat u in staat bent om de lening terug te betalen.